![]()

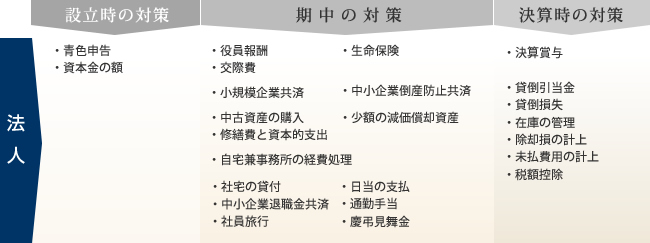

会社の業績が良かった場合には、決算賞与を支給することを決めて、従業員へ利益を還元し、支給額を経費とすることができます。

賞与は、原則としては支給した年度に経費処理しなければなりませんが、例外として、一定の要件を満たせば未払計上が認められています。

要件は以下の通りです。

通知を行う際は、通知書を作成し、従業員に氏名と日付を記入してもらうようにしましょう。後日証明できるように、保管しておくことが大切です。

また、支給日に在職する従業員にのみ支給することは、要件2.を満たしていないことになり、支給額の全額が認められなくなります。

貸倒引当金とは、期末時点で会社が保有している債権について、将来の回収不能に備えてその見積額を経費とすることができます。資金の流出無しに計上できる科目ですので、健全な会社経営を行う上ではもちろんのこと、節税対策上も忘れずに計上するようにしましょう。

貸倒引当金の計上基準には、個別評価と一括評価の2つがあります。

対象とならない債権は以下の通りです。

保証金、敷金、預け金、手付金、前渡金、仮払金、立替金、預金、公社債の未収利子、未収配当等

金銭債権が貸倒となった場合には、貸倒損失として経費とすることができます。

ただし、貸倒損失を計上できる要件は非常に厳しく、税務調査の際には細かくチェックされます。

要件を満たしているか、よく検討してから計上するようにしましょう。

貸倒損失の要件は以下の通りです。

貸倒損失は全額を経費処理していることが必要ですが、上記1の場合には損金処理をしていなくても申告調整により全額を損金に算入することができます。4,5の場合には備忘価額として1円を残した金額を経費処理していることが要件です。また、担保物がある場合には、その担保物を処分してからでないと経費処理できません。

損失を計上できるのは上記要件の事実が明らかになった事業年度のみで、その時期を逃すと経費計上が認められませんので、毎年よく確認するようにしましょう。

在庫は、期末棚卸として売上原価から控除されて経費計上額が少なくなってしまい、結果的には利益が増加するので税負担額も増えてしまいます。そうならない為には、実地棚卸によって実際の在庫を把握し、処分できるものはできるだけ処分していくことが大切です。在庫管理の徹底が節税につながります。

在庫処分の方法としては、(1)見切り品として処分する、(2)廃棄処分するなどの方法があります。

廃棄処分をする場合には、税務調査で問題にならないように、写真や処分した日付を記載しておくなど書類を残しておくようにしましょう。

固定資産を除却や廃棄した場合には、帳簿価額を除却損、廃棄損として経費とすることができます。また、まだ存在している資産でも、一定の要件を満たしているものは有姿除却をすることができます。

有姿除却の要件は以下の通りです。

毎決算時に、忘れずに除却や廃棄について固定資産台帳等をよく確認するようにしましょう。

なお、有姿除却を行う際は、客観的に判断することが困難な為、その資産を有姿除却するに至った経緯・理由を具体的に記載した稟議書・役員会の議事録、その資産の運用担当者の配置転換等があった事実がわかるものを残しておきましょう。

費用のうち、決算までに債務が確定している分については、未払費用として経費とすることができます。

例えば、給料の締日が20日の会社の場合、締日後の21日~末日までの給料分を未払費用として計上することができます。同じように、公共料金の末締め、翌月払いになっているもの等、既に役務(サービス)の提供が行われたものは未払費用として計上し、節税を行いましょう。

債務が確定しているとは、次のような場合をいいます。

役員は委任契約にて会社の業務の執行を包括的に委任されていることから、本来日割計算という概念がない為、役員報酬は従業員の給料のように日割で未払計上することはできません。

青色申告である中小企業者などが機械等を取得した場合に、特別償却又は税額控除をすることができます。

節税は、法律の規定(ルール)にしたがって、税金を少なくする会計処理です。

脱税は、意図的にルールを破って、税金を逃れる会計処理です。

そして、節税は知っていればできる当然の権利(納税の義務を果たしている)であり、脱税は犯してはならない犯罪(納税の義務を果たしていない)なのです。

脱税には重い社会的制裁が加えられます。脱税ではなく、節税をしましょう。